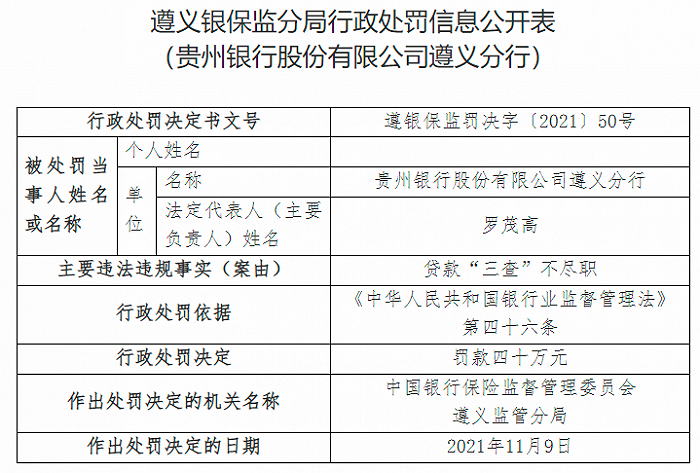

中国人民银行遵义市中心支行公布了一系列行政处罚决定书,针对三家国有大型商业银行在遵义地区的分行进行了处罚,据悉,这些银行因未履行有关风险管理措施以及可疑交易监测机制不完善而遭到了监管机构的严厉处罚,本文将深入分析此次事件背景、原因、影响,并探讨银行如何完善相关机制,以避免类似问题再次发生。

事件背景

近年来,随着金融市场的快速发展,银行业竞争日益激烈,为了拓展业务、提高市场份额,部分银行在日常经营中可能存在忽视风险管理的情况,此次三家国有大行遵义分行被罚,便是监管部门对银行业风险管理漏洞的一次严厉警告。

原因分析

1、风险管理体系不健全:部分银行在日常经营中过于注重业务发展,而忽视了对风险的管理,尤其是在风险管理组织架构、政策制度等方面,未能建立起完善的风险管理体系,导致风险事件频发。

2、可疑交易监测机制不完善:在防范金融犯罪方面,银行需建立有效的可疑交易监测机制,这三家银行在监测机制的建设上存在明显不足,未能及时发现和报告可疑交易,给金融安全带来隐患。

3、人员培训不足:银行员工在风险管理方面的意识和技能参差不齐,部分员工对风险管理的重视程度不够,导致在日常工作中未能严格执行相关政策和制度。

影响分析

1、损害银行声誉:此次事件曝光后,将对三家银行的声誉造成一定影响,客户可能会对这些银行的风险管理能力产生质疑,进而影响其对该行的信任度。

2、增加运营成本:为了应对此次处罚,银行需要投入更多的人力、物力进行整改,短期内可能会增加运营成本。

3、引发行业反思:此次事件不仅会对三家银行产生影响,也会引发整个银行业对风险管理的反思,其他银行应从中吸取教训,加强风险管理建设,避免类似问题发生。

完善风险管理措施及可疑交易监测机制的建议

1、健全风险管理体系:银行应完善风险管理组织架构,明确各部门职责,确保风险管理工作的高效运行,加强风险政策制度建设,确保各项业务的开展符合政策要求。

2、加强可疑交易监测机制建设:银行应建立健全可疑交易监测机制,利用大数据、人工智能等技术手段提高监测效率,确保及时发现和报告可疑交易。

3、强化人员培训:银行应加强对员工的培训,提高员工在风险管理方面的意识和技能,通过定期的培训、考核和奖惩机制,确保员工在日常工作中严格执行相关政策和制度。

4、强化内部审计与监管:银行应加强对自身的内部审计,确保各项业务的合规性,监管部门也应加大对银行业的监管力度,对违规行为进行严厉处罚,以起到警示作用。

此次三家国有大行遵义分行被罚事件,暴露出部分银行在风险管理方面存在的问题,为了保障金融安全、维护客户利益,银行应加强对风险管理和可疑交易监测机制的建设,通过健全风险管理体系、加强可疑交易监测、强化人员培训以及强化内部审计与监管等措施,提高银行的风险管理水平,确保金融市场的稳健运行。

转载请注明来自和快快,本文标题:《三家国有大行遵义分行遭罚,风险管理漏洞引发交易监测机制问题》

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号